Wer nicht weiß, wohin er will, der darf sich nicht wundern, wenn er ganz woanders ankommt. – Mark Twain

Das Kontenmodell

Eine Möglichkeit die Verbindlichkeiten los zu werden, einen Puffer zu haben und dann zu beginnen zu investieren ist ein rational angelegtes Kontenmodell. Dieses gibt es in allerlei Variationen, ich fasse die Kerninhalte des gerade beschriebenen Buches hier zusammen. Bildlich gesprochen kann ein Kontenmodell wie eine Art Brunnen vorgestellt werden. Ist der erste Bottich voll, fließt das Geld in den zweiten. Ist dieser voll fließt es in den dritten usw. Zu beachten ist hierbei, dass die Töpfe im besten Fall einer nach dem anderen gefüllt werden sollten, weil sonst im absolut schlechtesten Fall die Schulden bezahlt werden müssen, die Vermögenswerte gebundenes Kapital sind und der Job weg ist. Das Modell soll Stück für Stück davor schützen über Daueraufträge und verschiedene Konten.

Der Notgroschen ist für Notfällt, wie das Auto geht kaputt gedacht. Keine Notfälle sind ein Urlaub oder ein neuer Fernseher. Er sorgt dafür, dass du in einer Notzeit, nicht an deine langzeitinvestitionen ran musst, sondern diese schön weiter arbeiten lassen kannst. Ca zwei bis drei Monatsgehälter sind eine gute Sache. So viel, dass du und alle von dir abhängigen Personen drei Monate lang weiterleben können.

Dieser kann je nach Geschmack zusammen mit der Tilgung der Schulden gefüllt werden. Aus einem einfachen Grund: verliere ich meinen Job und habe noch den Notgroschen, kann ich für zumindest ein paar Monate so weiterleben, und einen neuen suchen. Ist dieser hingegen leer, muss ich Schulden aufnehmen um so weiter zu leben, bis ich einen neuen Job habe, da kein Geld rein kommt.

Wir kennen nun unsere Verbindlichkeiten und zahlen diese so schnell wie möglich ab. Am schnellsten geht es, indem wir ein paar Monate unsere Ausgaben etwas senken bis die Verbindlichkeiten bezahlt sind. Das spart Tilgungszinsen.

Ab hier können die verschiedenen Töpfe unserer Vermögenswerte mit Daueraufträgen gefüllt werden. Einen ETF automatisch jeden Monat besparen ist einmal Arbeit und danach läuft es voll automatisch.

Rentenversicherung und Budgets

Die Töpfe müssen über festgelegte Budgets verfügen. Sind diese erreicht, kann der nächste Topf befüllt, das nächste Konto mit einem Dauerauftrag versehen werden. Immer zu Beginn des Monats werden die verschiedenen Kosten verteilt. Fixkosten auf das eine Konto, variable Kosten auf ein anderes. Das was am Ende noch übrig bleibt, steht frei zur Verfügung und kann ausgegeben werden.

Ist das Gesamtziel erst einmal definiert können auch die einzelnen Töpfe definiert werden. Beispielweise das für die Altersvorsorge. Hier kommt es darauf an wie viel man im Alter haben möchte und wie viel man vom Staat bekommt. Eine Übersicht wie viel Rente man tendentiell bekommen könnte, kann bei der Deutschen Rentenversicherung angefordert werden. Die dazu benötigte Nummer kann vom Gehaltszettel abgelesen werden. Da das Rentenniveau aber sinkt, kann von einer kleiner werdenden Zahl ausgegangen werden.

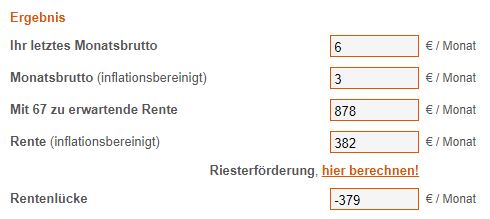

Doch wie viel Rente wird später an einen ausbezahlt? Dies kann grob auf dieser Website berechnet werden: Rechner

Die Rentenlücke errechnet sich aus dem letzen Monatseinkommen und der zur erwartenden Rente (inflationsbereinigte Werte). Steuern, Versicherung gehen davon noch ab. Inflationsbereinigt ist es immerhin schon. Hat man diese Werte vor Augen, können die Ziele etwas genauer gesteckt werden, welche finanziellen Mittel bis zur Rente zur Verfügung stehen sollten.

Um diese Lücke zu schließen kann jetzt im jungen Alter mit investitionen dafür gesorgt werden, dass genug Mittel im Alter zur Verfügung stehen werden. In Verbraucherzentralen und von Honorarberatern können wichtige Informationen gesammelt werden. Wenn sich herausstellen sollte, dass mehr gespart werden muss als bisher möglich, sollten entweder die Ausgaben verkleinert oder die Einnahmen erhöht werden. Kommt natürlich auf die Summe an, die im Alter gewünscht ist. 1500€ oder 2500€.

Humankapital – dein größter Vermögenswert

“Ich kann nicht auf das Verhandlungsseminar, ich muss doch sparen und investieren.”

Angenommen du hast die Wahl zwischen einer Gehaltsverhandlung ohne Seminar und einer mit. Viele werden nun die Kosten nicht aufbringen, weil sie nur die Kosten sehen. Die entgangenen potentiellen Gewinne durch die Erkenntnisse und besser Gehaltsverhandlung habe ich auch selbst sehr spät erst erkannt. Wissen ist Macht, aber nur dann wenn es eingesetzt wird.

Verzichte ich darauf zu verhandeln, verzichte ich damit direkt auf Geld jeden Monat. Die Kosten für das Seminar oder die Schulung sind rasend schnell wieder rein geholt. Investitionen in uns selbst sind die Wichtigsten. Es muss nur angewendet werden.

“Wie viel Geld sollte man dafür denn verwenden”: in vielen Büchern wird von 10% gesprochen. Natürlich müssen diese auch an Ziele geknüpft werden. Ich wachse und investiere kontinuirlich, wofür auch dieser Blog steht. Die bisherigen Ausgaben von ca 300€ für Bücher sind nicht vergleichbar mit dem Wissen die ich daraus extrahieren und anwenden konnte.

Es gibt nur eins was auf Dauer teurer ist als Bildung: keine Bildung. – John F. Kennedy

Challenge Kapitel 3

Wenn du ein Ziel definiert hast rechne aus was es dich kostet und fange ab morgen mit den Schritten an. Wie viel Geld musst du investieren um die Rendite zu erreichen?

Lege drei investitionen fest, die du in den nächsten sieben Tagen umsetzen wirst. Onlinekurs, Netzwerk, Seminar, Bücher. Einfach machen”